教育資金を貯めていく方法!もし貯まらなかった時は‥!?

子供が生まれ両親にも喜んでもらえてこれから幸せいっぱいの家庭を作って子供には、なに不自由ない人生を歩んでほしいと思うのが親ですよね!

しかし近年は子どもの教育費がますます増える傾向にあります。この先子供が大きくなって本人の進学希望を叶えてあげれる事が出来ない!なんて事になってしまえば子供に本当に申し訳ない気持ちになります…。

まだ考えるのは早いと思っていても幼稚園や保育園、小学校と子供の成長は本当に早いです。子供の将来の為にも教育資金をしっかり準備していけるように実際にどうやって貯めていけばいいのかこちらで説明しますので参考になれば嬉しいです。

教育資金はいくら必要なのか確認しよう!

そもそも教育資金とはいくら必要なのでしょうか?公立と私立それぞれの平均金額を出してみました!

公立で822万円私立で2,307万円と1,485万円の差が出ました!

とんでもない差ですね…もちろん中学校の時は公立で高校生から私立など家庭によって様々ではありますが、こんなにも金額の差が出るとは驚きですね!

もし全て私立だとしても子供に不安を与えないように出来る準備はしておきましょう!

教育資金の貯め方

教育資金がいくらかかるか分かって逆にネガティブな考えになっている方もいると思います。

しかし、子どもの輝く将来を思えば、なんとか費用を用意したいと考える方も多いことでしょう。

次は教育資金の貯め方についていくつかご紹介していきます!

地道が一番!貯蓄しよう!

堅実な貯蓄方法と言えば、普通預金、定期預金などの銀行預金。給与所得者などは、毎月決まった日(例えば給料日の直後)に自動で引き落とされる積立定期預金を利用すると、生活費で使い込むことなく、確実に貯められます。

勤め先に福利厚生の一環として財形貯蓄制度があれば、これを利用するのも1つの手ですね。ただし、種類がいくつかあり、目的が決まっているものもありますので、勤め先に確認してみましょう!

児童手当を貯蓄しよう!

教育資金を貯めるにあたって、一番確実なのは、児童手当でもらえるお金を丸々貯蓄に回す方法です!子供が0歳から中学校を卒業するまでの間、一定の児童手当がもらえます。これをすべて貯蓄に回すと約200万円とかなりの額を貯蓄できる事になります。

(ただし、児童手当には所得制限がありますので、所得が一定以上の場合は特例給付5,000円のみとなります。)

児童手当で200万円を作れるとなれば、漠然とした不安を抱えた状態よりかは、少し希望が持てるのではないでしょうか!

貯蓄型の保険に入ろう!

学資保険

学資保険は、子どもの教育資金を貯めるという明確な目的をもった貯蓄型の保険です!そのため、契約時に設定した年に、祝金や満期保険金を受け取り、これを進学費用などにあてることができます。 また、契約者に万一のこと(死亡、高度障害状態に該当するなど)が起きた場合、それ以降は、保険料を払い込まなくても祝金や満期保険金を受け取ることができます!

終身保障の生命保険

終身保障の生命保険は、“万一の保障”が一生涯続くのが特徴です。教育資金として考える場合、契約したママ・パパに万一のことがあったとき、その保険金を『教育資金』にあてる、もしくは、保険料払込期間を終えたあとの解約払戻率の高いタイミングで解約し、その解約払戻金を教育資金にあてるという方法が考えられます。ただし、解約すれば死亡保障も終了しますので注意しましょう。

もしお金が貯まらなかったら…?

今まで貯めてきた学費だけではどうしても足りないということもあると思います!不足した学費を補うためにはいくつか方法があるのでご紹介していきます。

教育ローンを利用しよう!

教育ローン(学資ローン)とは、一般的に子どもの教育費や学費などを用意するためのローンです!

子どもを進学させたいけど経済的に余裕のない家庭にとって非常に便利な制度ですが、利用する前にいくつか知っておきたいポイントがあります。

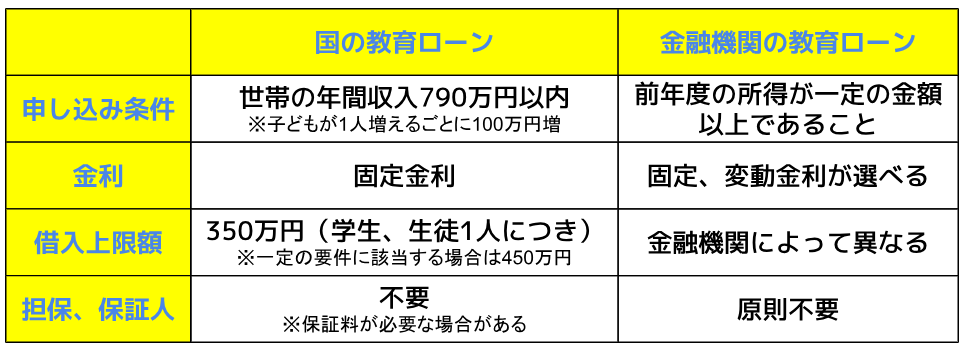

教育ローンには、「国が運営しているもの」と「銀行や信用組合などの金融機関が運営しているもの」があります!

二つの違いは、申し込み条件にあります。国の教育ローンは教育に関する家庭の経済的負担軽減を目的にした公的な制度のため、前年の年収が一定水準よりも多い世帯では申し込みができません(子どもが1人の世帯では790万円以内)。そのため、共働きの家庭では利用しにくいという特長があります。

逆に、金融機関の運営する教育ローンは、返済能力を証明するために、安定した年収がないと利用できないという違いがあります。審査の際には年収を証明する書類が必要になるため、覚えておきましょう!

奨学金制度を利用しよう!

不足分の学費を補う方法として認知度が高いのが「奨学金制度」です!奨学金制度には貸与型と給付型の2種類があり利用するには国や自治体、大学や企業などがそれぞれ設けている奨学金制度について調べてみましょう!

貸与型の奨学金は、学費を借りる制度で返金する必要があります。ただし、在学中には返済する必要はなく、学校を卒業したタイミングで返済をスタートするのが一般的になります!

貸与型の場合は、元本と別に利息がつくこともあります。なかには無利子の奨学金もありますので、利用する前にきちんと確認しておきましょう!

給付型の奨学金は、返済の必要がない奨学金制度です!ただし、貸与型の奨学金を提供している組織が多いのに対して給付型は提供している組織が少なく、成績や家庭の経済状況が重視されることが多いため、採用枠も少なくなります。給付型の奨学金を利用したい場合は、勉強したい意欲があるけれど経済的に困難であることを示すことが必要です。

まとめ

いかがだったでしょうか?教育資金はいくら必要でどのように貯めていけば良いかの参考になれたなら嬉しいです。もちろん全てうまくいけば良いのですが、想定しない事が起きるのが人生です!

想定しないことへも対応できるように本当に一番いい方法はプロに相談する事です!

お金のプロ中のプロのFP(ファイナンシャルプランナー)をご存じでしょうか?

(FPとは「保険の見直し」「家計の相談」「老後資金の相談」「教育費・子育て費用の相談」などを行っております。)

今回私が是非自信を持っておススメしたいのが【保険チャンネル】のFPです。こちらは大手企業リクルートが運営する無料相談窓口です!プロに無料相談し不安を解消させましょう!

【保険チャンネル】ですが教育資金の事だけではなく、実は老後や家計に関するお金の相談も無料で出来ます!何を始めればいいかも分からないという方も親身になって相談に乗ってもらえます!

保険チャンネルなら日本全国47都道府県すべて対応可能で無料相談する場所も自宅、カフェ・レストラン、オンラインで様々な場所で可能です!

しかもこの【保険チャンネル】は保険だけではなく

「毎月の収支がギリギリでお金を貯める余裕がない」

「今の家計で老後など、今後の人生が大丈夫なのか分からない」

「将来のために家計の見直しをしたいけど何をすればいいのか分からない」

このような悩みを抱えた家庭の方でも無料で何度でもFP(ファイナンシャルプランナー)に無料相談出来ちゃいます!!

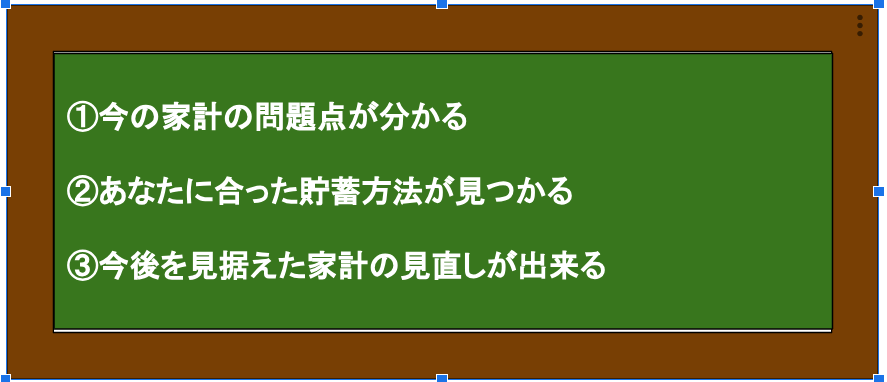

FP(ファイナンシャルプランナー)に無料相談することで

等の良いことがたくさんあります!!

具体的にFP(ファイナンシャルプランナー)に無料相談すると

1.家計の現状とご希望をヒアリング

2.未来のライフプランを作成

3.改善のためのコンサルティング

の流れでFP(ファイナンシャルプランナー)は相談者の味方になって自分の事の様に解決案を出してくれます!

保険チャンネルがご紹介するFP(ファイナンシャルプランナー)は厳選した人物なので安心ですが、相談者の方が「う~ん」と思う事があってもすぐにFP(ファイナンシャルプランナー)の変更も可能になっています。

相談者のご希望や夢を叶えるサポートを行うのがFP(ファイナンシャルプランナー)なので自分に合うう人を見付けましょう!

‥実は今無料相談をした方にはハーゲンダッツのギフトチケットが貰えるみたいです!!

プロに無料で相談できて不安もスッキリ解消しその後ハーゲンダッツを食べれるのは幸せしかありませんよ!!!